INDICE DEI CONTENUTI

Superbonus : domande e risposte

Il 19 luglio 2020 è stata pubblicata in Gazzetta Ufficiale la legge 77/2020 che ha convertito il decreto 34/2020.

L’articolo 119 della norma ha previsto inizialmente l’aumento al 110% della detrazione fiscale per gli interventi “volti ad incrementare l’efficienza energetica degli edifici (ecobonus) e la riduzione del rischio sismico (sismabonus)“.

Leggi l'articolo sul SuperbonusIn queste settimane abbiamo ricevuto diverse richieste di approfondimento dato che, comprensibilmente, ci sono ancora molti elementi da chiarire (non solo per i privati ma anche per i professionisti e le aziende…).

Abbiamo pensato di raccogliere in questo articolo una parte di queste domande. Qualora ci fossero dei quesiti specifici che non trovassero risposta in questo articolo, è possibile inviare la domanda tramite la pagina dei richiesta informazioni.

Documentazione utile sul Superbonus

Oltre alle risposte presenti in questa pagina, suggeriamo di fare riferimento ai decreti, guide, interpelli ed altri documenti prodotti da Agenzia delle Entrate ed ENEA.

In particolare suggeriamo di fare riferimento alla sezione sul Superbonus che il governo ha attivato sul sito www.governo.it dal 21 gennaio 2021 dove si possono trovare i riferimenti alle varie norme e dove vi sono inoltre le informazioni su come inviare le domande per chiarire eventuali dubbi sulla normativa.

Sito del Governo italiano: sezione sul Superbonus

Normativa di riferimento per il Superbonus :

Vedi l'elenco dei decreti, circolari, risposte a interpelli, ecc. sul SuperbonusAggiornamenti al Superbonus previsti nella Legge di Bilancio 2021

Leggi l'articolo con gli ultimi aggiornamenti al Superbonus (Legge di Bilancio 2021)Domande e risposte

Premessa: se l’unità immobiliare si trova in un edificio plurifamiliare o condominio, per poter realizzare i lavori in autonomia (quindi senza il coinvolgimento delle altre unità immobiliari presenti) deve :

- essere funzionalmente indipendente (*1) ed inoltre

- avere almeno un ingresso autonomo dall’esterno (*2)

(*1) Per essere funzionalmente indipendente occorre avere 3 dei 4 seguenti elementi non condivisi con altri: luce, acqua, gas, riscaldamento

(*2) Per accesso autonomo dall’esterno si intende un accesso indipendente, non comune ad altre unità immobiliari, chiuso da cancello o portone d’ingresso che consenta l’accesso dalla strada o da cortile o giardino anche di proprietà non esclusiva.

Quindi:

1) se l’unità immobiliare si può considerare funzionalmente indipendente e possiede inoltre uno (o più) accessi autonomi dall’esterno allora l’unità immobiliare può eseguire i lavori in autonomia senza che necessariamente li eseguano anche i proprietari delle unità vicine. In questo caso la classe energetica di partenza e di arrivo saranno calcolate esclusivamente sul singolo alloggio e non sull’intero edificio.

2) se invece l’unità immobiliare non è funzionalmente indipendente oppure non ha un accesso autonomo può comunque accedere al Superbonus senza la partecipazione del resto del condominio ? In teoria secondo la norma ciò sarebbe possibile a condizione però che i lavori eseguiti nel singolo appartamento permettano di migliorare di 2 livelli la classe energetica dell’intero edificio. Quindi ciò che è possibile in teoria, in pratica il più delle volte risulta impossibile.

Se l’edificio è composto da unità immobiliari non funzionalmente indipendenti e con ingressi autonomi allora non è possibile.

Infatti la circolare n° 24 dell’Agenzia delle Entrate (pubblicata l’8 agosto 2020) alle pagine 7 e 8 indica che:

“… In linea con quanto appena illustrato, in applicazione del dettato normativo contenuto nell’articolo 119 in esame, il Superbonus non si applica agli interventi realizzati sulle parti comuni a due o più unità immobiliari distintamente accatastate di un edificio interamente posseduto da un unico proprietario o in comproprietà fra più soggetti.”

Nota del 30 dicembre 2020:

Con le modifiche previste nella Legge di Bilancio per il 2021 si potrà accedere al Superbonus anche nel caso in cui vi sia un unico proprietario (o comproprietà fra soggetti) per gli edifici composti da 2 a 4 unità immobiliari.

Sì, la Circolare 24/E dell’Agenzia delle Entrate (pubblicata ad agosto 2020) a pagina 14 ha inizialmente precisato che:

“La presenza, inoltre, di un «accesso autonomo dall’esterno», presuppone, ad esempio, che «l’unità immobiliare disponga di un accesso indipendente non comune ad altre unità immobiliari chiuso da cancello o portone d’ingresso che consenta l’accesso dalla strada o da cortile o giardino di proprietà esclusiva».

Il Decreto Agosto, approvato il 12 ottobre 2020, ha però previsto una modifica alla definizione di accesso autonomo:

“… per ‘accesso autonomo dall’esterno’ si intende un accesso indipendente, non comune ad altre unità immobiliari, chiuso da cancello o portone d’ingresso che consenta l’accesso dalla strada o da cortile o da giardino anche di proprietà non esclusiva“.

In base a tale modifica nel caso in cui per arrivare dall’ingresso autonomo alla pubblica via si debba passare da un’area comune (ad esempio un cortile) si considera l’abitazione comunque unifamiliare che può quindi realizzare i lavori senza la necessaria partecipazione delle altre unità immobiliari.

Sono proprietaria di villetta indipendente. Nel 2014 ho sostituito la caldaia tradizionale con una a condensazione beneficiando della detrazione del 65%. Posso ora prevedere la sostituzione della caldaia a condensazione con una pompa di calore ibrida beneficiando del Superbonus (ovviamente verificando preliminarmente il doppio salto di classe energetica) ?

Sì, è possibile.

Una prima versione dei decreti aveva previsto dei limiti se vi erano in corso delle detrazioni fiscali per lo stesso intervento ma nella versione finale di tali decreti tale limite è stato rimosso.

E’ quindi possibile sostituire la caldaia con una pompa di calore fermo restando il rispetto delle regole previste (miglioramento classi energetiche, ecc.)

La Guida dell’Agenzia delle Entrate sulle agevolazioni fiscali per il risparmio energetico a pagina 31 precisa che:

Sono comprese tra le spese detraibili, infine, quelle:

-

- relative alle prestazioni professionali necessarie per realizzare gli interventi agevolati o per acquisire la certificazione energetica eventualmente richiesta

- sostenute per le opere edilizie funzionali alla realizzazione dell’intervento (per esempio, le spese per la demolizione del pavimento e quelle relative alla successiva posa in opera del nuovo pavimento, se connesse alla realizzazione di un impianto radiante a pavimento. L’individuazione delle spese connesse deve essere effettuata da un tecnico abilitato).

Da quanto precisato risulterebbero detraibili i costi per la rimozione del pavimento, la posa del nuovo pavimento ma non i costi per l’acquisto dei materiali (piastrelle, ecc.).

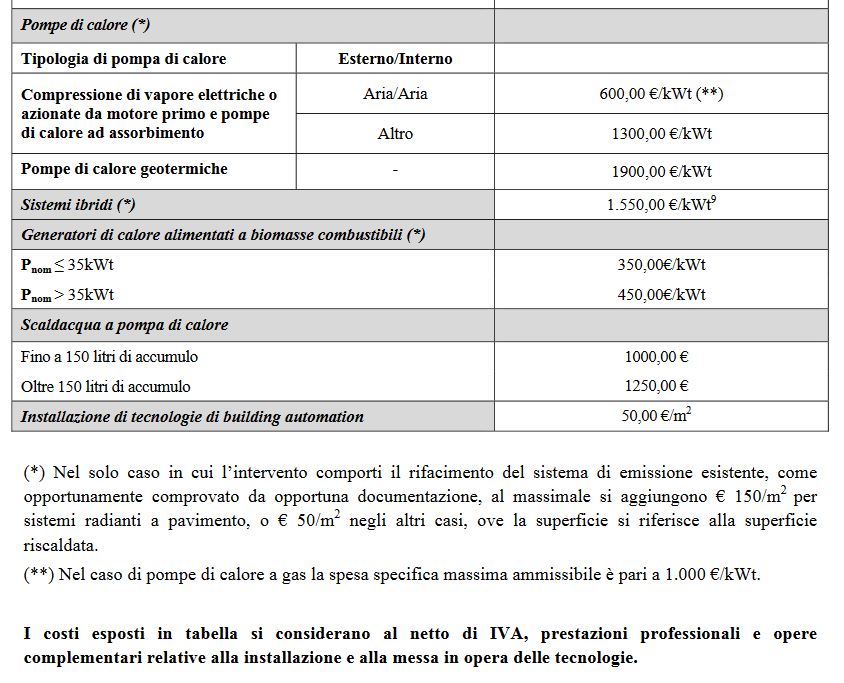

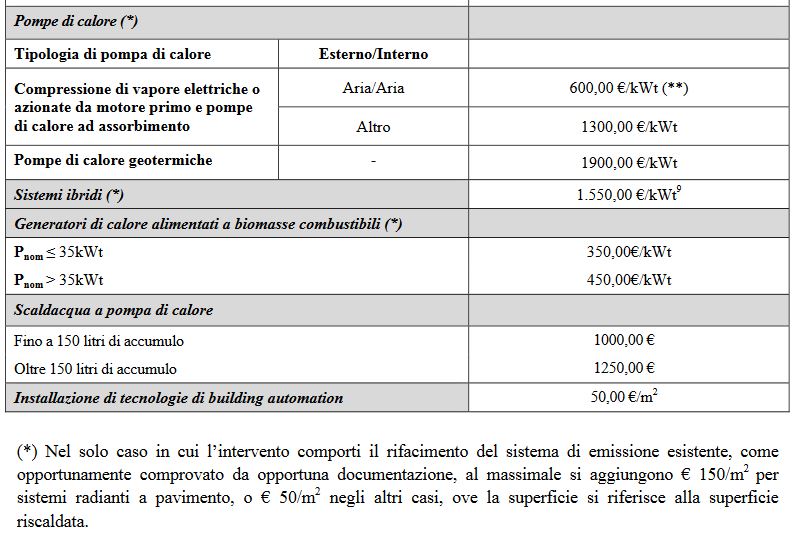

Inoltre l’Allegato I del Decreto Requisiti definisce (vedere a pagina 63 del documento) i massimi di spesa nel caso di installazione di pompa di calore e pavimento radiante. Si riporta qui di seguito l’estratto del dell’allegato :

L’ENEA nella risposta ad un quesito simile hq risposto che non è possibile mantenere la vecchia caldaia che deve essere dismessa.

E’ possiibile mantenere la vecchia caldaia a patto che sia utilizzata esclusivamente per la produzione di acqua calda sanitaria. Tale condizione deve essere asseverata da un tecnico.

Si può leggere la risposta dell’ENEA (7D) nella pagina delle FAQ relative agli impianti termici.

Rispondendo a tale quesito l’Agenzia delle Entrate ha precisato che:

Nella circolare n. 24/E è stato precisato che sono ammessi al Superbonus gli interventi su immobili a destinazione “residenziale”. Sono, inoltre, ammessi al Superbonus anche le spese sostenute per interventi realizzati su immobili che solo al termine degli stessi saranno destinati ad abitazione, a condizione che nel provvedimento amministrativo che autorizza i lavori risulti chiaramente il cambio di destinazione d’uso del fabbricato (ad esempio, da strumentale agricolo, in abitativo).

Tale possibilità – già consentita ai fini del cd ecobonus nonché del cd sismabonus disciplinati dagli articoli 14 e 16 del decreto legge n. 63 del 2013 (cfr. da ultimo circolare n. 19/E del 2020) – riguarda anche gli interventi ammessi al Superbonus che non costituisce una “nuova” agevolazione. In particolare, per effetto del richiamo contenuto nell’articolo 119 del decreto legge n. 34 del 2020 ai citati articoli 14 e 16 del decreto legge n. 63 del 2013, è possibile fruire del Superbonus – nel rispetto delle altre condizioni e adempimenti previsti dalla norma agevolativa – anche relativamente alle spese sostenute per interventi che comportino il cambio di destinazione d’uso del fabbricato originario in abitativo purché, come detto, tale variazione sia indicata chiaramente nel provvedimento amministrativo che autorizza i lavori.

La risposta al quesito si trova nella sezione FAQ per il Superbonus 110% del sito dell’Agenzia delle Entrate

Il Decreto Requisiti definisce nell’Allegato A (vedere a pagina 32 del documento PDF) quali sono i prezzari da utilizzare:

13.1 Per gli interventi di cui all’articolo 119, commi 1 e 2 del Decreto Rilancio, nonché per gli altri interventi che, ai sensi del presente allegato prevedano la redazione dell’asseverazione ai sensi del presente allegato A da parte del tecnico abilitato, il tecnico abilitato stesso che la sottoscrive allega il computo metrico e assevera che siano rispettati i costi massimi per tipologia di intervento, nel rispetto dei seguenti criteri:

a) i costi per tipologia di intervento sono inferiori o uguali ai prezzi medi delle opere compiute riportati nei prezzari predisposti dalle regioni e dalle province autonome territorialmente competenti, di concerto con le articolazioni territoriali del Ministero delle infrastrutture e dei trasporti relativi alla regione in cui è sito l’edificio oggetto dell’intervento. In alternativa ai suddetti prezziari, il tecnico abilitato può riferirsi ai prezzi riportati nelle guide sui “Prezzi informativi dell’edilizia” edite dalla casa editrice DEI – Tipografia del Genio Civile;

b) nel caso in cui i prezzari di cui alla lettera a) non riportino le voci relative agli interventi, o parte degli interventi da eseguire, il tecnico abilitato determina i nuovi prezzi per tali interventi in maniera analitica, secondo un procedimento che tenga conto di tutte le variabili che intervengono nella definizione dell’importo stesso. In tali casi, il tecnico può anche avvalersi dei prezzi indicati all’Allegato I. La relazione firmata dal tecnico abilitato per la definizione dei nuovi prezzi è allegata all’asseverazione di cui all’articolo 8;

c) sono ammessi alla detrazione di cui all’articolo 1, comma 1, gli oneri per le prestazioni professionali connesse alla realizzazione degli interventi, per la redazione dell’attestato di prestazione energetica APE, nonché per l’asseverazione di cui al presente allegato, secondo i valori massimi di cui al decreto del Ministro della giustizia 17 giugno 2016 recante approvazione delle tabelle dei corrispettivi commisurati al livello qualitativo delle prestazioni di progettazione adottato ai sensi dell’articolo 24, comma 8, del decreto legislativo n. 50 del 2016.

13.2 Per gli interventi di cui al presente allegato A, per i quali l’asseverazione può essere sostituita da una dichiarazione del fornitore o dell’installatore, l’ammontare massimo delle detrazioni fiscali o della spesa massima ammissibile è calcolato sulla base dei massimali di costo specifici per singola tipologia di intervento di cui all’allegato I al presente decreto.

13.3 Qualora la verifica ai sensi dei punti 13.1 o 13.2 evidenzi che i costi sostenuti sono maggiori di quelli massimi ivi indicati in relazione a una o più tipologie di intervento, la detrazione è applicata nei limiti massimi individuati dal presente decreto.

In caso di sostituzione degli infissi va ricordato che il massimale di detrazione è di 60.000 € (unicamente per gli infissi, quindi a parte rispetto all’isolamento termico).

Essendo il limite massimo di detrazione = 60.000 € e la percentuale di detrazione = 110% il massimale di spesa per gli infissi corrisponde a :

60.000 € / 1,1 = 54.545 €

Può sembrare una domanda scontata ma è la domanda più importante di tutte : per definire i lavori ed ottenere il Superbonus è necessario seguire un percorso ben definito che comprende delle attività ben precise ed ognuna di esse deve essere realizzata in maniera corretta.

Ad esempio: non si può partire dal preventivo di un cappotto se prima non sappiamo quale è la classe energetica dell’edificio o se non viene realizzato un progetto dei lavori che definisca le caratteristiche tecniche ed economiche dei vari interventi che, nel loro insieme, devono garantire il miglioramento della classe energetica come richiesto dalla norma. Lo schema delle fasi lo si trova nell’articolo che parla del Superbonus.

La risposta quindi è : prima di tutto è necessario contattare un professionista che si occupi della parte preliminare (diagnosi e progetto). Poi si potrà pensare alla parte relativa ai preventivi per i vari lavori

No, per ottenere il Superbonus occorre:

- realizzare almeno un intervento “principale” vale a dire l’isolamento termico e/o la sostituzione caldaia (con relative regole per ciascuno degli interventi)

- fare in modo che gli interventi permettano di migliorare di 2 livelli la classe energetica dell’edificio

“Per abitazione principale si intende l’immobile, iscritto o iscrivibile nel catasto edilizio urbano come unica unità immobiliare, nel quale il possessore e il suo nucleo familiare dimorano abitualmente e risiedono anagraficamente. Nel caso in cui i componenti del nucleo familiare abbiano stabilito la dimora abituale e la residenza anagrafica in immobili diversi situati nel territorio comunale, le agevolazioni per l’abitazione principale e per le relative pertinenze in relazione al nucleo familiare si applicano per un solo immobile”.

Quindi perchè sia “Abitazione principale” si devono presentare contemporaneamente 3 condizioni:

- il possesso/proprietà (o altro titolo reale quale ad esempio l’usufrutto o il diritto di abitazione);

- la residenza anagrafica;

- la dimora abituale intesa come elemento che sussiste continuativamente nel tempo.

Se si ha la residenza in una città ma (ad es. per motivi di lavoro) si vive in altra città, non si può più considerare abitazione principale.

Se i lavori vengono realizzati a livello condominiale (cappotto o sostiuzione caldaia centralizzata) gli interventi sulle parti comuni beneficieranno del Superbonus (se sono rispettate le condizioni richieste). In ogni caso si deve ottenere un miglioramento della classe energetica.

In base al comma 2 del decreto (e come confermato dal sottosegretario Fraccaro nel corso di una diretta video) rientreranno nel Superbonus anche gli eventuali interventi di riqualificazione energetica realizzati nei singoli appartamenti (infissi, ecc.) se ovviamente il condominio realizza uno dei 2 interventi “principali” (isolamento termico o sostituzione della caldaia centralizzata).

Alcuni ci hanno posto il seguente quesito: se il condominio fa il cappotto termico, fra gli interventi che si possono realizzare nel singolo appartamento e che possono rientrare nel Superbonus vi è anche la sostituzione della caldaia autonoma (così come per gli infissi) ? Il comma 2 sembrerebbe confermare questa ipotesi ma preferiamo attendere un chiarimento per questo quesito specifico.

In ogni caso, se i lavori non vengono realizzati a livello condominiale e quindi sono realizzati esclusivamente in un appartamento allora non si può beneficiare del Superbonus, rimangono validi gli altri bonus precedenti al Superbonus.

Vedi tutte le detrazioni fiscali per il risparmio energeticoDefinizione di Edificio Unifamiliare, estratta dalla voce n. 33 dell’Allegato A del D.P.C.M. 20 ottobre 2016: “Per edificio unifamiliare si intende quello riferito ad un’unica unità immobiliare urbana di proprietà esclusiva, funzionalmente indipendente, che disponga di uno o più accessi autonomi dall’esterno e destinato all’abitazione di un singolo nucleo familiare”.

Se si ha più di 1 unità immobiliare non si rientra quindi nella casistica dell’edificio unifamiliare.

Sì, ne ha diritto.

L’agevolazione è prevista per:

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento (usufrutto, uso, abitazione o superficie);

- locatari (affittuari) o comodatari;

- soci di cooperative divise e indivise;

- imprenditori individuali, per gli immobili non rientranti fra i beni strumentali (investimenti che l’azienda utilizza per il suo funzionamento) o fra i beni merce;

- soggetti indicati nell’articolo 5 del TUIR, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali.

Come precisato dall’Agenzia delle Entrate con la Circolare n. 36/E del 31 maggio 2007, “requisito essenziale per poter rientrare nella casistica agevolabile e fruire delle detrazioni per la riqualificazione energetica degli edifici esistenti è necessario che l’immobile su cui si realizzano gli interventi sia già dotato di un impianto di riscaldamento”

Inoltre sempre l’Agenzia delle Entrate, in un documento contenente le risposte alle domande più frequenti ha confermato che:

Si desume che, ai fini della verifica della condizione richiesta per l’Ecobonus e il Superbonus, l’impianto di climatizzazione invernale deve essere fisso, può essere alimentato con qualsiasi vettore energetico e non ha limiti sulla potenza minima inferiore. Ai medesimi fini, inoltre, l’impianto deve essere funzionante o riattivabile con un intervento di manutenzione, anche straordinaria

Si, in caso di sostituzione dell’impianto di climatizzazione esistente si può optare per:

- caldaia a condensazione (classe A o superiore)

- pompa di calore anche con sistema ibrido (caldaia a condensazione + pompa di calore) o geotermico

- biomassa (solo in alcuni casi particolari)

Il 21 giugno 2018 sono state pubblicate due norme nazionali dedicate al Sistema di Isolamento Termico a Cappotto.

Le due norme sono

- la norma UNI/TR 11715:2018 : progettazione e posa del sistema di isolamento termico a cappotto

- la norma UNI/TR 11716:2018 : certificazione professionale degli applicatori del sistema cappotto

Anche se il progettista ha definito correttamente il progetto, seguendo il Manuale del Cappotto Termico Cortexa e la norma UNI 11715:2018, è necessario che l’impresa realizzi la posa “a regola d’arte”.

Per essere certi di questo occorre richiedere all’impresa che realizza il cappotto la certificazione prevista dalla norma UNI 11716:2018

L’Agenza delle Entrate si è pronunciata in merito a questo quesito rispondendo ad un interpello disponibile sul sito dell’Agenzia.

In pratica è stato chiarito che è possibile beneficiare dell’ecobonus o del sismabonus e in caso di demolizione e ricostruzione di unità collabenti purché non risulti una nuova costruzione.

In pratica è possibile effettuare lavori su questa tipologia di edificio fermo restando che occorre:

- rispettare la stessa volumetria dell’edificio preesistente, fatte salve le innovazioni necessarie per l’adeguamento alla normativa antisismica;

- rispettare la stessa sagoma con riferimento agli immobili sottoposti a vincoli ai sensi del Codice dei beni culturali e del paesaggio, la demolizione e ricostruzione o il ripristino purché rispettino oltre che la medesima volumetria anche la medesima sagoma dell’edificio preesistente.

Nota del 30 dicembre 2020:

Le modifiche previste nella Legge di Bilancio per il 2021 permettono di includere nel Superbonus anche gli edifici privi di APE perché sprovvisti di tetto, di uno o più muri perimetrali, o di entrambi (unità collabenti), purchè al termine dei lavori raggiungano la classe energetica A e rientrino in una delle categorie catastali ammesse al beneficio (immobili residenziali diversi da A/1, A/8, A/9)

Sì, se si realizza contestualmente ad un intervento “trainante” (isolamento termico e/o sostituzione caldaia).

Massimali di spesa:

- Spesa massima complessiva : 48.000 €

- Spesa massima di 2.400 € per kWp (*)

(*) Il massimale è ridotto a 1.600 € per kWp nel caso di intervento di ristrutturazione edilizia, di nuova costruzione o di ristrutturazione urbanistica (di cui all’articolo 3, comma 1, lettere d), e) ed f), del decreto del Presidente della Repubblica 6 giugno 2001, n. 380).

Il ricorso al Superbonus per il fotovoltaico prevede la “… cessione in favore del GSE dell’energia non auto-consumata in sito e non è cumulabile con altri incentivi pubblici o altre fonne di agevolazione di qualsiasi natura previste dalla normativa europea, nazionale e regionale …”

Con questo passaggio si intende che l’energia immessa in rete non sarà più pagata come invece previsto dallo “scambio sul posto”.

La Circolare dell’Agenzia delle Entrate, a pagina 15 precisa che:

In caso di interventi realizzati sulle parti comuni di un edificio, le relative spese possono essere considerate, ai fini del calcolo della detrazione, soltanto se riguardano un edificio residenziale considerato nella sua interezza.

Qualora la superficie complessiva delle unità immobiliari destinate a residenza ricomprese nell’edificio sia superiore al 50 per cento, è possibile ammettere alla detrazione anche il proprietario e il detentore di unità immobiliari non residenziali (ad esempio strumentale o merce) che sostengano le spese per le parti comuni.

Se tale percentuale risulta inferiore, è comunque ammessa la detrazione per le spese realizzate sulle parti comuni da parte dei possessori o detentori di unità immobiliari destinate ad abitazione comprese nel medesimo edificio.

Dipende … il decreto prevede queste regole:

- Condomìni: persone fisiche, professionisti e imprese (anche società di persone o capitali)

- Case unifamiliari: solo persone fisiche, al di fuori dell’esercizio di attività di impresa, arti e professioni (*)

(*) La limitazione non vale per il sismabonus, né per l’installazione di impianti fotovoltaici e sistemi di accumulo (la limitazione invece vale le colonnine di ricarica)

No, le situazioni possono essere le seguenti:

- se il proprietario intende portare in detrazione il credito di imposta deve essere capiente. In tal modo porterà in detrazione in 5 anni

- se il proprietario intende cedere il credito di imposta a impresa o banca o altri intermediari finanziari, allora in questo caso non deve essere necessariamente capiente

Questa risposta necessita di un ulteriore approfondimento.

In ogni caso, un provvedimento dell’Agenzia delle Entrate (al punto 3.3) pare che permetta questa possibilità.

Aggiornamento di novembre 2020 : suggeriamo di leggere l’articolo relativo ai limiti relativi alla cessione del credito definiti dall’Agenzia delle Entrate

Il visto di conformità è necessario in caso di cessione del credito o sconto in fattura.

Non è necessario se il proprietario decide di portare in detrazione gli importi dei lavori.

Il visto di conformità si può richiedere ad uno di questi soggetti:

- gli iscritti negli albi dei dottori commercialisti, dei ragionieri e dei periti commerciali e dei consulenti del lavoro

- i soggetti iscritti alla data del 30 settembre 1993 nei ruoli di periti ed esperti tenuti dalle camere di commercio,

industria, artigianato e agricoltura per la sub-categoria tributi, in possesso di diploma di laurea in giurisprudenza o in

economia e commercio o equipollenti o diploma di ragioneria - le associazioni sindacali di categoria tra imprenditori indicate nell’articolo 32, comma 1, lettere a), b) e c), del decreto legislativo 9 luglio 1997, n. 241, nonche’ quelle che associano soggetti appartenenti a minoranze etnico-linguistiche

- i centri di assistenza fiscale per le imprese e per i lavoratori dipendenti e pensionati

- gli altri incaricati individuati con decreto del Ministro dell’economia e delle finanze

- dai responsabili dell’assistenza fiscale dei centri costituiti dai soggetti di cui all’articolo 32 dello stesso decreto legislativo n. 241 del 1997

L’articolo 49 del DECRETO DEL PRESIDENTE DELLA REPUBBLICA 6 giugno 2001, n. 380 dice che:

“Fatte salve le sanzioni di cui al presente titolo, gli interventi abusivi realizzati in assenza di titolo o in contrasto con lo stesso, ovvero sulla base di un titolo successivamente annullato, non beneficiano delle agevolazioni fiscali previste dalle norme vigenti, ne’ di contributi o altre provvidenze dello Stato o di enti pubblici.”

A chiarirlo l’Agenzia delle Entrate nella Risposta 256 in cui tratta il caso presentato da un’impresa che, possedendo un grande immobile accatastato come unico ma costituito da diverse unità, intende realizzare interventi di miglioramento sismico. Poiché alla fine dei lavori l’immobile verrà frazionato e ri-accatastato, l’impresa vuole sapere se potrà beneficiare di tante detrazioni (Sismabonus) quante le unità create.

La risposta dell’Agenzia è la seguente:

“Tanto premesso, si ritiene che la società possa individuare il limite di spesa per l’agevolazione “sismabonus”, sulle singole unità immobiliari, nella misura in cui il censimento in catasto di tali unità sia preesistente alle procedure autorizzatorie e all’inizio degli interventi edili che danno diritto all’agevolazione sismabonus.”

Possono beneficiare del Superbonus, per gli interventi di recupero del patrimonio edilizio e di riqualificazione energetica ordinarie:

- I soggetti residenti e non residenti nel territorio dello Stato;

- Titolari di qualsiasi tipologia di reddito.

Nell’interrogazione parlamentare n° 5-04433, l’Agenzia delle Entrate ha risposto in modo positivo alla domanda, se i soggetti iscritti all’AIRE possono beneficiare delle detrazioni maggiorate.

Anche i soggetti residenti all’estero, iscritti all’Anagrafe Italiani Residenti all’Estero (AIRE), pertanto, possono beneficare del Supebonus, per gli interventi di riqualificazione energetica, riduzione del rischio sismico, installazione di impianti fotovoltaici e di colonnine per la ricarica di veicoli elettrici, nel caso le spese siano sostenute dal 1° luglio 2020 al 31 dicembre 2021.

I non residenti possono altresì, in luogo dell’utilizzo diretto della detrazione, optare per lo sconto sul corrispettivo o la cessione della corrispondente detrazione ad altri soggetti, inclusi gli istituti di credito e gli altri intermediari finanziari.

Articolo e video sul Superbonus

Se non l’hai ancora fatto puoi leggere l’articolo sul Superbonus oppure puoi vedere il video sul nostro canale Youtube

Con la coibentazione del tetto, le tegole e il loro smaltimento, sono a carico dei condomini? Grazie

Coibentazione del tetto, deve sostenere spese di propria tasca per acquisto e posizionamento nuove tegole, grazie.

P.S. In caso affermativo mi potreste indicare la norma dove andare a ricercare ciò, grazie

Buongiorno, vorrei sapere se in un condominio di 6 appartamenti, che ha avuto accesso al bonus 110%, ed ha indicato sul contratto

la coibentazione del tetto, deve sostenere spese di propria tasca per acquisto e posizionamento nuove tegole, grazie.

P.S. In caso affermativo mi potreste indicare la norma dove andare a ricercare ciò, grazie

Per la parte di cappotto termico non compresa nel superbonus 110 ( vedi soffitta o garage e cantina) è possibile usufruire della detrazione del 65% oppure del 50 %

Grazie

Salve, vorrei sapere gentilmente, abito in un condominio di 12 inquilini,sto’ vendendo il mio appartamento posso venderlo ugualmente anche se si faranno i lavori del super bonus? grazie.

Salve. Sì, può vendere il suo appartamento senza problemi

Salve, sono proprietaria con mio marito di un terratetto funzionalmente indipendente e con accesso da portone autonomo che si apre su un ingresso chiuso e condiviso con il vicino di casa. L’ingresso si apre su pubblica via. Credo si configuri un condominio minimo. Il vicino non ha alcuna intenzione di procedere alla pratica 110%, non ne sente la necessità. Sembra irremovibile. Per noi è, quindi,impossibile procedere con il 110? Con la nostra ristrutturazione non riusciremo a fare scendere di 2 classi anche l’abitazione dell’altro. Abbiamo il tetto a falda in comune e siamo in zona paesaggistica. Come posso esercitare anche il mio diritto?

Grazie

Salve, se la sua casa è funzionalmente indipendente e ha un ingresso autonomo allora in questo caso può realizzare gli interventi autonomamente, senza il coinvolgimento del suo vicino.

Buongiorno, Ho un immobile ereditato che sto vendendo. Ho rottamato la caldaia perchè non funzionante con notifica al catasto caldaie della regione.

Ho tutti gli estremi della caldaia, il numero di impianto di registrazione al catasto ed il certificato del tecnico che l’ha rimossa.

Esistono termosifoni in ogni stanza e contatore gas disattivato.

Il compratore riferisce che non può usufruire del ecobonus 100% perchè manca la caldaia nell’impianto e salterà la vendita.

Cosa posso fare?

Grazie infinte

Salve, deve dire al compratore che la sua casa ha tutte le caratteristiche per accedere al 110% in quanto la caldaia non deve essere per forza funzionante ma anche solamente riattivabile. Quindi ciò che le ha detto il compratore non è corretto.

Posso usufruire del cappotto con ecobonus 110 per cento su alcune pareti della casa compreso il tetto e su altre pareti e balconi il bonus facciate al 90 percento?

Si

buongiorno ho villetta che ha gia fatto il 110 x pompa di calore acqua sanitaria climatizzatori e la mia classe energetica era F ORA A2

chiuso il 110 e volevo aprire di nuovo il 110 fare cappotto e infissi colonina e tende ma devo sempre passare le due classi ? e secondo lei pensa che sia possibile passare le due classi

Salve, se i lavori sono conclusi e intende riaprire una nuova procedura per il superbonus in questo caso deve passare da A2 a A4.

Ritengo sia molto improbabile passare da A2 in A4 con capotto e infissi ma occorrerebbe approfondire il caso con dei dati precisi.

sono proprietario di una unita immobiliare già oggetto di provvedimento autorizzativo comunale per ristrutturazione ed ampliamento. Il progetto originario prevedeva già cappotto e fotovoltaico. Ultimati i lavori tranne cappotto e fotovoltaico perchè esaurite le risorse economiche. Il DL sta procedendo a chiusura parziale dei lavori in attesa di possibilità di completamento. Posso ora accedere al superbonus 110 per poter ultimare i lavori, magari con cessione del credito? In caso affermativo, posso conoscere la norma che mi concede detto diritto? Grazie

Salve, per accedere al Superbonus deve innanzitutto essere verificato il salto delle 2 classi energetiche rispetto allo stato di fatto, cioè rispetto alla situazione attuale. Deve chiedere al DL o ad un altro tecnico di fare questa verifica.

In un condominio le tende solari in quali lati del palazzo rientrano nel superbonus 110% ( es nord est ovest o sud )

GRAZIE GALLI LUIGI

Non rientrano quelle a NORD, NORD-EST e NORD-OVEST.

Buongiorno, abito in una casa bifamiliare, i miei genitori al piano terra ed io al secondo piano; ogni appartamento è indipendente con entrate autonoma e ognuno ha la proprietà dell’appartamento in cui vive. Vorremmo ristrutturare rifacendo il tetto, cappotto e infissi; solo per il secondo piano, vorremmo rifare anche impianti elettrici e idraulici. Per questi lavori, ci occorre un mutuo che vorrei accollarmi interamente io, anche per i lavori del piano di sotto non intestato a me, è possibile ?? la richiesta di cessione del credito come andrà gestita ?? posso fare la richiesta a nome mio oppure dobbiamo fare due richiesta separate?? Grazie

buongiorno, sono proprietario di una villa indipendente di 3 piani: interrato, terra e primo piano. Il piano interrato allo stato attuale non è abitabile (altezza 2 mt ma è riscaldato caminetto e impianto riscaldamento) il comune ha acconsentito alla messa a norma intervenendo sull altezza (diventerà 2.40 m).

1) Ai fini del superbonus 110posso far rientrare anche i lavori al piano interrato se una volta conclusi sarà abitabile?

2) se dovessi escludere i lavori al piano interrato dal bunus110 (inserendoli nella pratica ristrutturazione 50%) nell’APE post intervento si dovrà comunque tenere in considerazione il piano interrato (che nell APE pre intervento non viene giustamente preso in considerazione)?

3) nel caso non fosse necessario considerare il piano interrato nell’APE post lavori posso evitare di renderlo abitabile lasciando l’altezza a 2 metri?

grazie

Salve, per rendere abitabile il piano interrato occorre fare un cambio di destinazione d’uso, è previsto questo per l’interrato ?

L’APE pre e post devono considerare gli stessi locali e gli stessi servizi, l’APE pre non puo’ essere fatta sulla base di zone diverse dall’APE post.

buongiorno,

sono proprietario di una casa indipendente di 3 piani: Interrato, terra e primo piano. il piano interrato ad oggi non è abitabile (altezza2 m) ma è riscaldato (caminetto e impianto). il comune ha acconsentito alla messa a norma intervenendo sull’altezza del piano interrato portandolo a 2,40 m.

– Ai fini superbonus110 posso far rientrare anche i lavori effettuati nel piano interrato?

– Se dovessi escludere i lavori al piano interrato dal bonus110 (inserendoli nella pratica ristrutturazione 50%) nell’ape post intervento si dovrà comunque considerare il piano interrato? (che nell’APE pre non era stato giustamente considerato)?

– nel caso non fosse necessario considerare il piano interrato nell’ape post lavori posso evitare di renderlo abitabile lasciando l’altezza a 2 m? (risparmiando anche sui lavori)

grazie.

Piero

Buongiorno, vorrei sottoporre il seguente quesito: nel nostro immobile siamo in dirittura finale avendo eseguito una serie di interventi trainanti (cappotto termico e climatizzazione invernale) e trainati (dalla sostituzione degli infissi e schermature solari all’installazione di un impianto fotovoltaico con batteria di accumulo).

Avendo deciso di costruire una nuova scala esterna di accesso al piano mansarda (con pratica edilizia SCIA e genio civile approvati), vorremmo capire se predisponendo un servoscala adatto per il trasporto di persone con difficoltà motorie / persone con carrozzina può rientrare come intervento trainato (quindi agevolato al 110) in virtù della rimozione delle barriere architettoniche.

In particolare chiedo:

• Le spese di progettazione / costruzione / installazione della scala esterna nonché la fornitura / installazione / certificazione del dispositivo servoscala rientrano tutti come lavori agevolati al 110 per cento?

• Tutte le spese di questo intervento trainato sono indipendenti oppure vanno a sommarsi sul valore limite di 96.000 euro della ristrutturazione edilizia?

Grazie come sempre per le vostre risposte molto precise e puntuali.

Denis

Buongiorno, volevo chiedere al Team della EcoStile se state riscontrando delle difficoltà nel dare risposta al quesito che vi ho sottoposto in giugno.

Vi chiedo questo per capire se devo attendere fiducioso una vostra autorevole risposta a stretto giro oppure muovermi diversamente.

Vi ringrazio fin d’ora per la vostra attenzione e per il servizio che state fornendo.

Cordialmente,

Denis

Salve, ritengo che i costi di costruzioni rientrino nella detrazione del 110% ma penso che il tecnico che vi sta seguendo per i lavori già realizzati sia in grado di rispondere in maniera più precisa a questa sua domanda

Buongiorno, vorrei accedere all’ecobonus 110 , ho una casa indipendente con ingresso indipendente da cortile comune con cancello su strada . la casa collegata alla mia è quella di mio padre che ha un ingresso suo. Noi abbiamo una stanza che collega la mia casa alla sua ed è già isolata con una recente ristrutturazione da cappotto interno quindi non coinvolta dalla riqualificazione. la stanza è divisa a catasto esattamente a meta dove ha un ingresso dalla mia parte e un ingresso dalla parte di mio padre quindi comunicanti ma ripeto divisi come proprietà , posso usufruirne della riqualificazione solo della casa?

Salve, dalla descrizione mi pare che sia possibile fare i lavori per il superbonus solo per la sua casa. Ovviamente va verificato, oltre all’ingresso autonomo, che le 2 unità immobiliari siano funzionalmente indipendenti.

Buongiorno, sono proprietaria di una casa unifamiliare e vorrei ristrutturarla in quanto abbastanza datata ho però alcuni dubbi:

grazie

Dora

Salve, di seguito le risposte:

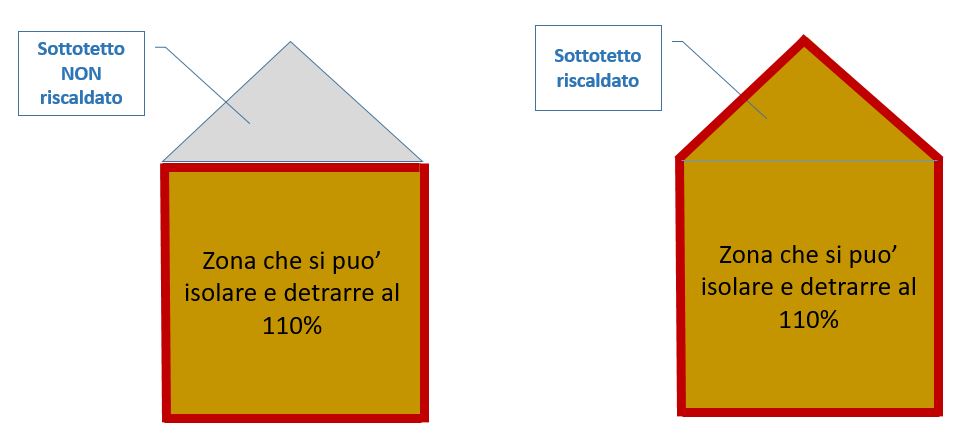

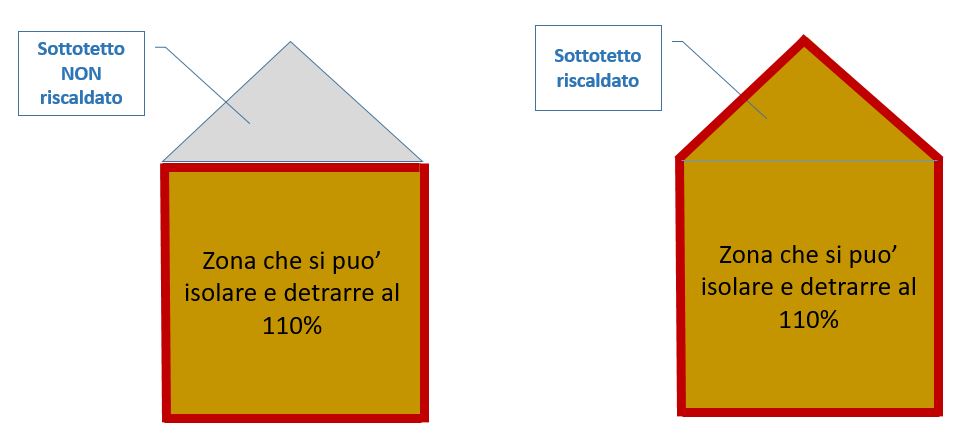

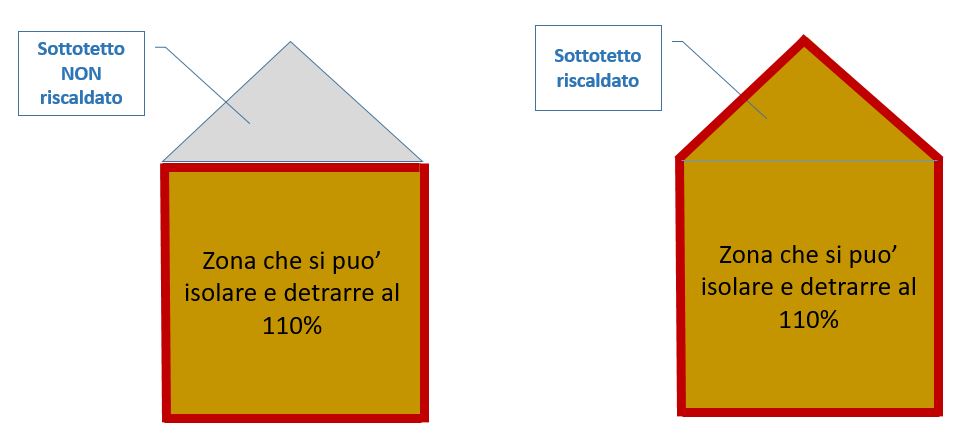

1) Sì è possibile ma occorre tenere presente che nel 110% l’isolamento termico deve essere fatto su almeno il 25% della superficie disperdente totale e se il sottotetto non è riscaldato allora l’isolamento del tetto non rientra nel calcolo del 25%.

2) Sì ad entrambe le domande

3) Sì

4) Sì, 2400 €/kWp è il massimale per il ftv ma se l’intervento rientra nella tipologia di “ristrutturazione edilizia” allora il massimale scende a 1600 €/kWp

Volevo sapere se è pregiudizievole lo spostamento di una porta interna che non varia ne metrature e ne cubatura. Grazie

Salve, se si sposta una porta (o infisso), anche mantenendo le stesse misure, non si può detrarre al 110%

ok

Buongiorno,

premesse:

sono il proprietario di un appartamento sito in una palazzina composta di 4 unità abitative.

Su tale palazzina, a livello condominiale, vorremmo effettuare un intervento di efficientamento energetico utilizzando le agevolazioni concesse dal superbonus 110%.

Tra gli interventi (trainanti + trainati) che vorremmo realizzare e che dovrebbero consentire, previa verifica da parte di un tecnico specializzato, il guadagno delle due classi energetiche, è prevista anche la sostituzione delle vecchie caldaie con nuove caldaie a condensazione di ultima generazione.

quesito:

in concomitanza dell’installazione delle nuove caldaie a condensazione, è prevista agevolabile al superbonus 110% anche l’eventuale sostituzione dei preesistenti elementi radianti (termosifoni), alcuni dei quali, dopo 25 anni, sono oramai affetti da fenomeni di corrosione, con nuovi termosifoni dotati di valvole di termoregolazione ambientale lasciando invece inalterato l’attuale impianto di distribuzione (non verrebbero cioè sostituite le attuali tubazioni che dalla caldaia portano ai termosifoni)?

Grazie per un vostro cortese riscontro e cordiali saluti.

Paolo

Salve. Si, rientra nel 110% anche il sistema di emissione e quindi i radiatori.

Buongiorno, vorrei sapere se posso accedere al Sismabonus 110% riguardo ad un piccolo fabbricato edificato nel 1965 in zona di campagna non soggetto all’epoca a licenza edilizia.

Il suddetto fabbricato, per errore però non è citato nell’atto di donazione dai Genitori al figlio del 1997.

Nel 2020 è stato accatastato come F2 “collabente”.

Cosa dovrei fare per accedere al bonus?

Grazie

Fabio

Salve, occorre contattare un tecnico (sarebbe meglio un ingegnere strutturista) della sua zona che valuti la struttura.

Grazie per la risposta, ma il fatto che il fabbricato non risulta in atto, ma solo il terreno è normale?

Se non voglio ottenere lo sconto in fattura ne la cessione del credito ma riportare nella mia dichiarazione il credito di imposta, ho bisogno ugualmente dell’asseverazione del commercialista?

No, in questo caso non è necessario il visto di conformità del commercialista.

Buongiorno e grazie anticipate per la cortese risposta.

Buongiorno,

sono comproprietario con mia moglie di una casetta a schiera in condominio orizzontale e stiamo cercando con l’amministratore condominiale di ottenere per l’ efficientamento energetico tetto comune – cappotto- caldaie individuali (+ cambio infissi trainato) il superbonus 110%. Può mia moglie avvalersi dello sconto in fattura per tale intervento ed io invece , proprietario unico (quindi seconda casa) di due piccoli appartamenti unità immobiliari all’interno di edificio plurifamiliare chiedere superbonus 110% per intervento per lo più analogo di efficientamento energetico (+ cambio infissi trainato) ? Per uno solo di questi appartamenti o per tutti e due ? Ringrazio anticipatamente della cortese risposta.

in una palazzina dove si effettuano i lavori di efficienza energetica al 110 per 100.E’vero che i lavori che si fanno

dal primo piano fino a terra cioe’ la parte esterna dei garage non si fanno al 110 ma soltanto con la detrazione del 50 per cento?

Salve, se quella zona non è riscaldata allora è così.

Buongiorno.

Sto beneficiando della detrazione al 65% per la sostituzione della vecchia caldaia con una a condensazione. Posso usufruire della possibilità prevista dal super-ecobonus 110% di installarne una nuova?

I consumi di acqua ed elettricità durante i lavori a chi sono in carico?

Grazie.

Davide Agnoli

Sto beneficiando della detrazione al 65% per la sostituzione della vecchia caldaia con una a condensazione. Posso usufruire della possibilità prevista dal super-ecobonus 110% di installarne una nuova?

Sì

I consumi di acqua ed elettricità durante i lavori a chi sono in carico?

Del cliente

Buongiorno , abito in un condominio e vorrei sapere se per deliberare in assemblea occorre essere tutti d’accordo o basta una percentuale ? In quanto non condivido alcune scelte condominiali che mettono in discussione la sicurezza , visto che ho delle grate che con il cappotto verrebbero di fatto eliminate .

Grazie

Salve, per il 110% l’assemblea puo’ deliberare se i lavori vengono approvati da almeno del 50% + 1 dei partecipanti all’assemblea, partecipanti che devono rappresentare almeno 1/3 dei millesimi complessivi.

Buongiorno, sono proprietario di una villetta unifamiliare situata in una zona sottoposta a vincolo paesaggistico. Vorrei utilizzare ecobonus al 110% effettuando il cappotto termico interno, oltre ad altri lavori necessari per il miglioramento delle classi energetiche come la sostituzione degli infissi e il rifacimento dell’impianto di riscaldamento/raffreddamento. Rientrerei nell’agevolazione?

Salve. In linea generale si’ ma deve verificare quali sono i vincoli previsti. Ad esempio in alcune zone il vincolo paesaggistico impone per gli infissi la scelta del legno e non si puo’, ad esempio, posare infissi in PVC.

Buongiorno, Sono unico proprietario di un immobile composto da 2 u.i., una u.i. catastata come abitazione A/3 classe 3 e un rudere catastato come A/4 classe 6 (sono 2 particelle separate (particella 117 sub.1 e particella 116 sb.1 in un unico foglio 27) sito in via guardia Stazzo n.42 e 46, Stazzo, comune di Acireale, con ingresso pedonale e carrabile condiviso. Le due unità immobiliari presentano una parete in condivisione. L’immobile è sito in zona sismica grado 2, è pertanto mia intenzione fare un intervento di demolizione e ricostruzione con miglioramento sismico dell’edificio e contestuale cambio di destinazione d uso di un unica unità in abitativa. I massimali di spesa per il sismabonus, calcolati al 100% si possono calcolare per 2 u.i. quindi 96keuro x2? grazie

Salve, si’ i massimali nel suo caso si calcolano su 2 UI in quanto i massimali si calcolano sulla situazione presente prima dell’esecuzione dei lavori.

Salve, sono proprietario di una villa unifamiliare, abbastanza grande e con lastricato solare. Posso cumulare il bonus facciate (attraverso il quale installare cappotto) ed ecobonus 110 (per coibentare lastricato, cambiare infissi, sistema termico e fotovoltaico?).

Grazie

Paolo

Salve. Si’, in linea generale si possono mettere insieme diverse detrazioni ovviamente tenendo distinti i vari lavori.

Perché non include anche il cappotto termico nei lavori previsti per il superbonus 110% ?

Buongiorno,

mia madre vive in un appartamento, il cui condominio è composto di 6 unità abitative, tutte classe A3,

avendo l’edificio solo 6-7 anni di vita da quando è stato costruito.

Causa problemi di casa fredda d’inverno e calda d’estate (ovviamente il cappotto è esistente) volevo chiedere se era possible usufruire dell’ecobonus 110 per mettere la caldaia a pompa di calore e sfruttare il riscaldamento a pavimento per il raffrescamento estivo.

Si puo fare anche nell’ipotesi che non ignoto ora,ad esempio: la caldaia esistente stia usufruendo di qualche sgravo fiscale?

Oltre a mettere non so VMC, dato che manca ricircolo dell’aria, se non quello delle finestre, quando e dove possibile nelle stanze che ne possiedono una.

Grazie

Salve, l’intervento di sostituzione dell’impianto di climatizzazione invernale nel singolo alloggio é permesso nel 110% solo se si realizza un intervento trainante sulle parti comuni (in pratica l’isolamento termico). Se cio’ non è possibile, l’intervento di sostituzione dell’impianto non puo’ beneficiare del 110% ma eventualmente del 50%, 65% o del conto termico.

Salve, si scusate io mi riferivo all’installazione della caldaia a pompa di calore al posto di quella condominiale centralizzata, gli appartamenti non predispogono di caldaia autonoma per appartamento per nuove normative(edificio è stato realizzato nel 2016). Quindi nel caso i condomini lo approvino è possibile come intervento trainante?

Salve. Sì, in tal caso la sostituzione della caldaia centralizzata con una pompa di calore risulterebbe un intervento trainante.

Buona sera una domanda, vivo in una bifamiliare in verticale : piano terra parte comune e taverna di proprietà del primo piano, mia proprietà secondo piano e mansarda. i contatore dell’acqua e del gas sono in condominio. Possiamo accedere al super bonus?

Grazie

Sì, come condominio minimo.

Buon giorno e ,innanzitutto complimenti.

Sono proprietario di una unità abitativa singola con giardino e recinzione e le cui pareti sono visibili da strade pubbliche.

Al piano seminterrato vi è il garage con due finestre e porta che si affacciano sull’unica parete su cui si estende

l’abitazione. Il garage non è riscaldato. Facendo il cappotto e finestre all’abitazione posso accedere al bonus 110% anche per la suddetta parete del garage?

Grazie per la disponibilità.

Salve, per la parte relativa al garage non può detrarre i costi al 110% in quanto non è una zona riscaldata.

Io e mio padre viviamo in una bifaliare. A piano terra mio padre ed al piano superiore io.

Le case sono accatastate come due immobili separati (ma cointestate ad entrambi).

Il riscaldamento di entrambe le abitazioni è alimentato da un’unica caldai.

Per entrambe le abitazioni c’è un solo contatore della luce e un solo contatore dell’acqua

Possiamo accedere al superbosun come condominio minimo e rifare il capotto, infissi per entrambe le abitazioni?

Grazie

Salve, sì certamente. Potete accedere al superbonus, come da lei indicato, come condominio minimo.

Buongiorno,

cercando su internet tra le varie informazioni e cercando di capirci qualcosa in più, mi sono ritrovato sul vostro sito e faccio i complimenti per la disponibilità che mostrate a noi lettori. approfitto di questa vostra gentilezza per fare un quesito: sono proprietario di una villetta unifamiliare libera su 4 lati, vorrei affrontare una ristrutturazione praticamente totale dato che è una casa molto vecchia (ante anni 60) ma non so’ se ho le idee molto chiare circa i massimali e cosa può rientrare nei bonus edilizi. Premetto che è una casa indipendente su 2 livelli, piano terra accatastato come A3 e piano interrato parzialmente fuori terra accatastato come C2 collegato internamente all’A3 ma privo di riscaldamento:

Vi ringrazio molto.

Cordiali saluti

Salve

1) rifacimento totale del tetto, cappotto: con la legge di bilancio 2021 hanno esteso come lavoro trainante anche i sottotetti non riscaldati pertanto dovrebbe rientrare nell’intervento trainante con massimale di spesa di € 50.000. Per il cappotto rientrerebbe solo la “parte” dell’A3 in quanto per la parte fuori terra del C2 non spetta corretto?

Sì, l’eventuale isolamento della zona del C3 non è detraibile al 110%

2) se per il cappotto volessi usufruire in luogo del 110% (dato il limite della parete non riscaldata) del bonus facciate 90%, dato che n.3 facciate su 4 sono visibili da strada pubblica, per la facciata interna non visibile posso usufruire del 65%? mi sembra di aver capito che per il bonus facciate viene meno il vincolo della parete riscaldata ma fa riferimento all’edificio nella sua totalità è corretto?

Sì, l’eventuale costo di isolamento della parete non visibile dalla strada lo può detrarre al 65%.

3) essendo una casa molto vecchia, se volessi fare degli interventi di miglioramento sismico per rinforzo fondamenta/soletta, sarei costretto a demolire tutti gli interni pertanto pareti interne, impianti elettrici, idraulici, posso far rientrare il ripristino dei muri e degli impianti al 110% con tetto di spesa di 96.000? posso con tale bonus realizzare anche il vespaio areato al momento non presente?

deve parlare con un ingegnere strutturista

4) per sostituzione impianto di riscaldamento spesa massima € 30.000?

Sì

5) per sostituzione infissi spesa massima di 54.545 corretto? altrettanti per le schermature solari oppure il limite è per entrambi?

Sì, per gli infissi. Le schermature solari hanno un loro massimale (simile a quello per gli infissi)

6) la spesa dell‘impianto fotovoltaico è già ricompresa nel massimale di € 96.000 ricorrendo al bonus 110% sismabonus? oppure, facendo anche un intervento trainante del cappotto/tetto, ha un limite a parte di € 48.000 + 48.000 per l’accumulo?

Nel caso di ricorso al sismabonus, nei 96.000 € rientra anche il fotovoltaico. Nell’ambito della parte “eco” invece il fotovoltaico ha un suo massimale di 48.000 €

Buonasera

sono proprietario di una villetta unifamigliare di montagna, il superbonus copre anche il cappotto per la parte seminterrata della casa?

Grazie

Salve, sì se si tratta di locali per cui è previsto il riscaldamento altrimenti no.

Salve,

Le superfici non abitabili quali box e locali disimpegno appartenenti ad un villino, possono rientrare negli interventi trainanti (ad esempio cappotto) o trainati (ad esempio infissi) che possono beneficiare del superbonus 110%?

Salve, se non sono locali riscaldati allora no, per nessun intervento.

Sono proprietario di una palazzina con 4 unità abitative (A3) e 4 pertinenze (C6) posso accedere al super bonus del 110%, oppure le unità immobiliari devono essere 4 in tutto?

grazie

Salve, le unità abitative devono essere 4 in tutto (abitazioni e pertinenze) se le pertinenze sono nello stesso edificio.

Se per caso le pertinenze sono staccate dall’edificio dove vi sono le abitazioni allora non vengono conteggiate.

Posso installe un impianto fotovoltaico da 3kWp con un pacco batterie da 9kW? L’installatore mi dice di no perchè anche se il limite per le batterie è di 48000€ secondo lui nel mio caso non posso superare i €7200 di spesa. E’ vero?

Salve, non è corretto quanto le hanno detto.

Salve, sono proprietario di un appartamento in condominio.In questa locazione esiste una terrazza chiusa da una vetrata e condonata. La domanda è questa:siccome su questa terrazza c’è un camino, la terrazza puo essere considerata riscaldata ?

Salve, tutto dipende se quel locale ha l’abitabilità ed è considerato catastalmente come locale riscaldato, se così fosse allora sì.

Buongiorno, io e mio padre viviamo in una casa bifamiliare con due appartamenti disposti in orizzontale. Abbiamo ingressi indipendenti ed anche acqua, luce sono autonomi. Entrambi gli appartamenti sono riscaldati con una caldaia a gas in comune. All’interno degli appartamenti il riscaldamento viene gestito autonomamente.

Dobbiamo accedere al supebonus come mini condominio? I costi di coibentazione del tetto come vengono riportiti tra i due appartamenti (il tetto è proprietà comune)? O posso sostenere solo io i costi per il tetto? Grazie

Salve, dalla descrizione ritengo che siate un condominio minimo. I costi per la coibentazione del tetto li può sostenere tutti lei e quindi lei beneficierà dell’intera detrazione relativa a questi costi.

Se sostengo io tutti i costi la soglia massima e quella spettante al tetto del mio appartamento o posso beneficiare anche della soglia prevista per il tetto di mio padre?

Grazie

Anche quella di suo padre.

la mia casa è antecedente al 1945 ed il riscaldamento è con stufe a gas naturale in ogni stanza, l’altezza di 2 vani a piano terra ( soggiorno e camera da letto) è di 2,60 metri

Posso usufruire dell’ecobonus?

Grazie

Sì

Secondo voi potrei fare un riscaldamento con termonvettori alimentati dal fotovoltaico o sono obbligata a fare tutto l’impianto di riscaldamento con la caldaia? In questo caso non credo di riuscire a rientrare nel tetto massimo di 30.000 euro

Grazie

Salve, se sostituisce l’impianto esistente le possibilità che si hanno sono:

1) caldaia a condensazione

2) pompa di calore (o sistemi ibridi o geotermici)

3) microgenerazione

4) collettori solari (pannelli solari termici)

Buongiorno, avrei qlc dubbio da sottoporvi …

Unico proprietario di villetta con 2 appartamenti disposti in orizzontale distintamente accatastati e funzionalmente indipendenti. Accesso autonomo sul cortile in comune. Piano terra da porta e primo piano da scala esterna. Impianti di riscaldamento autonomi con 2 caldaie e 2 contatori metano. Idem luce con 2 contatori separati. In comune solo impianto idrico.

Mi chiedo se i massimali si calcolano come per unità immobiliari funzionalmente indipendenti quindi coibentazione 50k x 2 e impianto di riscaldamento 30k x 2. Inoltre ho un dubbio riguardo il tetto e sottotetto per quanto riguarda la coibentazione. Chi lo paga ? Il primo piano o è ripartito equamente tra i 2 appartamente in quanto funzionalmente indipendenti ?

Essendo in zona sismica 3 la tipologia di edificio può beneficiare del supersismabonus ? Ovvero 96k x 2 ?

Grazie per l’attenzione.

Marco

Salve, i massimali sono quelli relativi ad una unità immobiliare indipendente.

Per il sottotetto occorre capire se quella zona è di proprietà esclusiva del proprietario del primo piano o è in comune.

Si tratta di unico proprietario.

E’ in comune, unico proprietario.

Ho una villetta a schiera a tre livelli con ingresso indipendente, contatori di acqua, gas, energia elettrica e riscaldamento separati dagli altri condomini ma la taverna (accatastata come cantina) è riscaldata ed il geometra che ho contattato mi ha riferito che per poter usufruire del superbonus 110% con la cessione del credito in Lombardia devo smontare tutte le fonti di calore in quanto sono vietate. Chiedo se ci sono deroghe al su descritto divieto in quanto è impossibile non riscaldare la Taverna (cantina).

Francesco di Medolago

Salve, credo che il geometra abbia ragione e non ci siano altre alternative.

Buonasera. Può un locale di 10mq in muratura abusivo, distante dalla casa per la quale si chiede l’ecobonus creare problemi?

Salve, qualsiasi difformità o abuso può essere fonte di contestazione da parte dell’Agenzia delle Entrate.

Quali sono esattamente le 4 utenze di cui almeno 3 devono essere autonome affinchè un immobile si possa considerare funzionalmente indipendente? Ho letto in alcuni casi acqua, gas, luce e fogna ed in altri acqua, luce, gas e riscaldamento (non capisco in questo caso la differenza fra gli ultimi 2 essendo il riscaldamento tipicamente alimentato a gas). Grazie mille

Salve, sono: 1) impianto idrico 2) luce 3) gas 4) impianto di riscaldamento. Il riscaldamento in taluni casi può essere da fonte elettrica (es. pompa di calore) per cui non è necessariamente collegato sempre al gas.

Buona sera, volevo sapere alcune cose inerenti all’ecobonus; abito in un condominio di 9 unità abitative, la famiglia al piano terra ha completamente ristrutturato il suo appartamento,quindi si trova già in una classe energetica elevata; gli altri 8 condomini possono accedere all’ecobonus oppure no? Ho letto che nel decreto si parla di sostituzione degli impanti di condizionamento già esistenti con impianti centralizzati; è vero.

Come ci si deve comportare se una famiglia non è d’accordo nell’aderire all’ecobonus? Serve l’unanimità ugualmente per accedere all’ecobonus?

Ho letto che il propoietario comunque deve sostenere delle spese per inizio lavori. E’ vero?

Grazie e attendo notizie

Salve, in condominio i lavori per il superbonus vengono decisi dall’assemblea condominiale. Se il 50%+1 decide di deliberare per la realizzazione dei lavori, tutti i condomini devono adeguarsi alla decisione dell’assemblea.

Per il condominio occorre realizzare un intervento trainante che è l’isolamento termico e/o la sostituzione dell’impianto di climatizzazione centralizzato.

Il Superbonus è previsto anche nel caso si passi da sistema di riscaldamento autonomo a centralizzato ma non viceversa.

A inizio lavori vi è la necessità di effettuare delle verifiche urbanistiche/catastali e una pre-analisi energetica (APE pre e post) per essere certi che tutto sia a posto e non vi siano problemi di difformità urbanistiche e si possa migliorare la classe energetica di 2 livelli come richiesto dalla norma. Questi interventi possono richiedere una spesa da parte dei condomini, vi sono anche aziende che questi interventi non li fanno pagare.

Buonasera, vorrei sottoporre il seguente quesito:

nell’immobile unifamiliare abbiamo deciso di effettuare entrambi gli interventi trainanti (cappotto e sostituzione della caldaia) e tra gli interventi trainati il fotovoltaico (F.V.) e batteria di accumulo.

Inoltre vi sono interventi riguardanti la Ristrutturazione Edilizia (R.E.).

La domanda è sulla cumulabilità dei tetti di spesa agevolabili al 110% in caso di realizzazione di interventi di ristrutturazione edilizia e contestuale installazione di impianto fotovoltaico e batteria di accumulo, ossia:

A. Il tetto di spesa agevolabile è 96.000 euro per gli interventi di R.E. e 48.000 euro per fotovoltaico oltre che accumulo,

oppure:

B. Il tetto di spesa agevolabile di 96.000 euro va riferito complessivamente agli interventi di R.E. congiuntamente a quelli di installazione fotovoltaico e accumulo?

Esistono delle precisazioni da parte dell’Agenzia delle Entrate?

Grazie per l’attenzione e l’aiuto…

Salve, nei 96.000 € sono compresi i costi di ristrutturazione e anche il fotovoltaico.

In questo webinar di cui le lascio il link si può sentire l’ing. Prisinzano dell’ENEA che fa una precisazione in proposito: webinar ANIT – detrazione 96.000 €

Grazie della risposta; ho visto la parte del video dove l’ing. Prisinzano dell’ENEA ha specificato quanto da lei riportato.

Questo però mi sembra che vada in contrasto con quanto riportato nella risposta all’istanza di interpello n.10 del 5/01/2021 dell’Agenzia delle Entrate, dove per quanto riguarda l’ammontare massimo di spesa ammessa divide / separa il fotovoltaico (54.545 euro) dagli interventi antisismici (96.000 euro), entrambi facenti parte degli interventi di ristrutturazione del patrimonio edilizio e disciplinati dall’art.16-bis del DPR 917/1986 (menzionati dall’ing. Prisinzano).

A questo punto le chiedo se ci può aiutare a capire come comportarci e a quale fonte fare riferimento: ENEA o Agenzia delle Entrate?

Grazie per l’ottimo servizio che state fornendo,

Denis

Salve, su questo punto credo e spero che ci sarà un chiarimento formale. In ogni caso la situazione al momento è la seguente:

1) se si ricorre al superbonus 110% (quindi la parte energetica) il fotovoltaico ha un suo massimale di 48.000 €

2) se si ricorre al sismabonus 110% (quindi la parte sismica) nei 96.000 € è compresa anche la parte del fotovoltaico.

Domanda: alla luce anche della risposta all’istanza di interpello n. 210 del 25/03/2021 dell’Agenzia delle Entrate, possiamo pensare ora che l’ammontare massimo di spesa ammessa per Fotovoltaico (48.000 €) e Batterie di accumulo (48.000 €) siano disgiunti / separati dai 96.000 di ristrutturazione edilizia?

Salve, a me non risulta che sia così, Fino a quando tutto ciò non sarà chiarito meglio, mi rifaccio a quanto è stato affermato dall’ENEA nel webinar di ANIT a novembre 2020.

Salve,

vorre un chiarimento riguardo la possibilità di usufruire del bonus 110% con l’utilizzo del Piano Casa.

Parliamo di villetta a schiera in un complesso residenziale.

Se ampliassi la superficie con l’utilizzo del piano casa, procedendo con lavori “trainanti” (per isolamento termico)

potrei usufruire del bonus 110%?

Considerando i limiti minimi e massimi

110% –> minimo 25% superficie

Piano Casa –> massimo 20%

e amettendo di colmare il gap facendo gli stessi lavori sul restante 5%,

sarebbe comunque possibile?

La ringrazio in anticipo.

Salve, da quanto ho letto il piano casa in Puglia è stato prorogato fino a dicembre 2021 quindi ritengo sia possibile effettuare l’ampliamento.

Per quel che riguarda il Superbonus 110% però la detrazione fiscale vale solo per la parte esistente e non per la parte che verrà aggiunta con l’ampliamento.

Buongiorno chiedo se è possibile avere una Vostra risposta in merito al presente quesito:

Un Perito Industriale iscritto all’Ordine dei Periti Industriali e dei Periti Industriali Laureati della provincia di residenza che ha i seguenti requisiti:

Diploma di Perito Industriale Capotecnico Specializzazione Elettronica e Telecomunicazioni (1998).

Certificato Esperto in Gestione dell’Energia in conformità alla norma UNI CEI 11339:2009 Settore Civile ed Industriale;

Tecnico Certificatore Energetico ai sensi del DPR 75/2013

E’ abilitato alla firma delle asseverazioni previste dal DL 6 agosto 2020?

E’ abilitato alla firma della relazione tecnica art.8 comma 1 del D.lgs 192/2005 e s.m.i.?

Ringrazio anticipatamente dell’eventuale risposta:

Cordiali Saluti

Buongiorno dovrei usufruire contemporaneamente del superbonus 110% e del bonus ristrutturazione del 50%. Dopo i lavori la casa indipendente avrà una diversa disposizione dei locali interni non uguale alla situazione di partenza (bagno in più, la cucina diventa camera matrimoniale e spostamento di 2 pareti). Perdo in questo caso il diritto al superbonus 110%?

Grazie anticipatamente.

Salve, gli interventi interni non inficiano il diritto ad avere il superbonus, l’importante che la parte relatia alla ristrutturazione sia gestita tecnicamente e contabilmente a parte rispetto alla parte relativa all’efficientamento energetico.

Buongiorno,

nell’ambito di un intervento per il quale si vorrebbe chiedere l’applicazione del superbonus 110% vorrei posare l’impianto fotovoltaico, che sarà ad uso e consumo del subalterno abitativo (cat.A/3), sul tetto del subalterno attiguo, (cat.C/2) – ex fienile di casa colonica. Alla fine dei lavori non verrà accorpato col sub. di categoria A/3 e rimarra perciò C/2.

Tale richiesta nasce da questioni di miglior esposizione e capacità superficiale del C/2 rispetto all’A/3.

E’ sostenibile nella pratica 110%

un saluto, A

Salve, la legge di Bilancio 2021 ha precisato che l’impianto fotovoltaico può essere installato anche su strutture pertinenziali agli edifici per cui nel suo caso è possibile installarlo sul tetto del C/2 attiguo all’abitazione principale.

Salve, desidero sapere se posso affittare o cedere in comodato d’uso l’immobile di mia proprietà, (ristrutturato usufruendo del Superbonus) ai miei figli, costituitisi in Società cooperativa per gestire una Casa famiglia o una comunità alloggio per anziani autosufficienti. Grazie

Salve, per installare il cappotto dovrei pagare oneri per occupazione suolo pubblico e togliere e rimettere un lampione pubblico fissato alla mia facciata, queste spese sono detraibili?

Salve, l’occupazione suolo pubblico rientra sicuramente nei costi detraibili in quanto questa voce è espressamente citata nella circolare 24/E dell’Agenzia delle Entrate. Per quel che riguarda il lampione ritengo che sia anch’esso compreso fra i costi accessori connessi ai lavori e quindi detraibile.

Buongiorno,

rappresento in sintesi per quanto possibile il mio caso:

il nostro complesso condominiale è composto da 32 appartamenti ai quali si accede da 5 diverse scale, l’intero complesso è fatto di 5 scale e gli immobili sono adiacenti (non ci sono spazi calpestabili tra il complesso immobiliare di una scala e l’altro).

Alcuni anni fa sono già stati effettuati lavori di rifacimento della facciata, motivo per il quale non tutti i condomini sarebbero d’accordo ad effettuare il cappotto termico (ma solo quelli di una scala).

La domanda che sorge è questa: per il calcolo del 25% delle superfici opache bisogna considerare l’intero complesso condominiale o si può fare riferimento solo alla scala che vorrebbe effettuare i lavori?

Nello specifico se si considera l’intero complesso condominiale il totale delle superfici opache che realizzerebbero il cappotto termico non raggiungerebbe il 25% del totale della superficie, al contrario, se si considera solo l’edificio (scala) di cui fanno parte gli 8 appartamenti (d’accordo con l’effettuazione dei lavori), rientrerebbe del 25% delle superfici.

Inoltre al fine di rappresentare meglio ancora la situazione del caso si specifica che:

Buonasera, innanzitutto ringrazio per le utile risposte fornite ad altri utenti.

Nel mio caso ancora qualche dubbio mi “attanaglia” 🙁

Posseggo un immobile catastato C/6 di 120 mq (tre lati chiuso, un lato aperto a livello strada secondaria)

La mia intenzione era di demolire e ricostruire il C/6, all’incirca con stessa sagoma e sedime ed al di sopra edificare una nuova struttura da adibire a civile abitazione.

Domande:

Per usufruire del sismabonus è richiesto il cambio di destinazione d’uso su cui si vorrà usufruire della detrazione, ma in questo caso io vorrei lasciare il C/6 con le destinazione urbanistica/catastale attuale.

Anche in considerazione che lo stesso diventerà a tutti gli effetti parte integrante della nuova struttura sopraelevata (aumento volumetrico). In considerazione che il sismabonus si applica anche sulle pertinenze.

E’ corretta la mia interpretazione, o è necessario effettuare il cambio di destinazione d’uso del C/6?

Devo rifare il tetto, attualmente in eternit, della mia villetta bifamiliare, rifacendolo coibentato e devo sostituire l’attuale caldaia a gasolio con una a condensazione. Queste due opere sono sufficienti per poter accedere alla detrazione 110%?

Salve, il rifacimento del tetto può beneficiare eventualmente del sismabonus 110%, occorre quindi che un ingegnere strutturista esegua una verifica preliminare su questa parte.

Per quel che riguarda l’isolamento del tetto e la sostituzione della caldaia: per sapere se si può accedere alla detrazione del 110% occorre capire se questi interventi permettono di migliorare la classe energetica attuale di 2 livelli. Occorre quindi che un tecnico faccia un calcolo dell’APE prima dei lavori e un APE che tenga conto dei lavori previsti per vedere se con questi interventi si può migliorare la classe energetica come richiesto dalla norma.

Salve. Vorrei un vostro parere relativamente alla possibilità di intervenire con il superbonus 110 utilizzando come trainante la sostituzione del generatore di calore su una villetta a schiera (ingresso indipendente e funzionalmente indipendente) realizzata su 3 livelli: al primo piano zona notte (sottotetto con altezza media maggiore di 3 metri), al piano terra zona giorno con cucina e soggiorno (altezza 2,70 m) e piano interrato con locale sgombro, disimpegno e lavatoio. I tre piani sono collegati da una scala interna. Il piano interrato ha altezza di 2,40 m, con il locale sgombro completamente sotto il livello stradale, mentre passando nel disimpegno si va al lavatoio che da sull’altro lato completamente fuori terra. Sempre al piano interrato c’è il garage che ha l’apertura sul piano strada, ed è di fianco al lavatoio. Tutti e tre i piani dell’abitazione sono accatastati a/2, il garage c/6. Il dubbio è che l’impianto di riscaldamento è asservito anche al piano interrato (tranne al garage, non riscaldato), e non so se questo rappresenta un abuso. Eventualmente, se la cosa fosse un abuso per quanto riguarda il locale sgombro, disimpegno e lavatoio possono essere riscaldati? Il dubbio mi sorge dal momento che l’abitazione ha il certificato di abitabilità, anche se rilasciato col silenzio assenso, e pertanto non ho modo di capire se l’impianto di riscaldamento, così come predisposto fin dalla costruzione dell’immobile (2005) rispetta la normativa vigente. In caso se la norma avesse apportato delle modifiche successivamente, in caso di intervento con superbonus, è retroattiva? Grazie per l’attenzione

Buongiorno

ho un abitazione di circa 120 mq riscaldata con vecchi termosifoni. Nel 2017 ho sostituito la vecchia caldaia a gasolio con una nuova a pellet usufruendo delle agevolazioni del 65% . Possiedo anche una caldaia a gas integrata nell’impianto che riscalda l’acqua sanitaria e che utilizzo in caso di emergenza.

il mio quesito è il seguente:

posso sostituire la caldaia a gas con un chiller e tenere la caldaia a pellet per emergenze e per integrare nei giorni di gran freddo e usufruire del bonus 110 %?

Nel caso in cui non fosse possibile posso usufruire del bonus 110% per gli altri interventi, fotovoltaico, infissi e solare termico?

La ringrazio anticipatamente

Salve, la norma parla di “sostituzione” dell’impianto di climatizzazione per cui non è possibile mantenere il generatore esistente che va rimosso.

Gli altri interventi che mi ha citato (fotovoltaico, infissi) sono interventi “trainanti” cioè secondari, per il 110% occorre realizzare almeno uno degli interventi “trainanti” (principali) che sono l’isolamento termico e la sostituzione dell’impianto di climatizzazione invernale-

Buon giorno, sono proprietario di una villettina a schiera finita di costruire nel 1987 priva di irregolarità catastali, risultante da una perizia tecnica fatta al momento dell’ acquisto nel 2002, con l’ unica eccezione di una finestra esistente sul tetto, la quale sembra non risultare in nessuna delibera edilizia. Ora volendo migliorare l’ efficienza termica installando una caldaia a condensazione, fare il cappotto termico solo sulla parete nord (finale) rientrante nel 25% della superficie ed una eventuale coimbentazione del tetto con successiva installazione di impianto fotovoltaico, il tutto usufruendo dell’ ecobonus 110, devo considerare tale mancanza come un abuso edilizio oppure è ininfluente e posso dunque beneficiare dell’ ecobonus in questione? grazie per la risposta

Distinti saluti

Salve, le suggerisco di far verificare la situazione della finestra sul tetto da un tecnico della sua zona in quanto a me pare una situazione da mettere a posto per evitare problemi.

Detto questo ho qualche perplessità che i lavori da lei previsti possano far migliorare di 2 classi energetiche la sua abitazione per cui sarebbe necessario fare una pre-analisi energetica per essere certi di questa possibilità.

Buongiorno, abito in n condominio con più di cento villette a schiera, la mia fa parte di una quadri familiare, posso accedere al bonus 110 nel caso in cui, non io ma un mio vicino avesse fatto un abuso? Nel caso in cui potessi accedere al bonus, avrei bisogno di una delibera dal condominio?

Grazie

Salve,

1) Se la sua abitazione è funzionalmente indipendente e con ingresso autonomo allora può realizzare i lavori senza l’intervento di altri vicini ed eventuali abusi su altre unità immobiliari non sarebbero un suo problema.

2) Se non è funzionalmente indipendente oppure non ha ingresso autonomo allora deve considerare degli interventi sulle parti comuni della quadrifamiliare. In tal caso se i lavori sono eseguiti sulle parti comuni, eventuali abusi sulle parti private non creerebbero alcun problema nella esecuzione dei lavori.

Ho bisogno di un chiarimento

Volevo sapere se si può accedere al bonus o trovare una soluzione per non perdere il bonus.

Si tratta di un fabbricato a due piani, il primo piano composto da tre abitazioni con ingresso separato e riscaldamento autonomo, il secondo piano composto da tre abitazioni con ingresso in comune ma solo due abitazioni hanno il riscaldamento autonomo mentre la terza è in fase di costruzione (categoria catastale F/2 mancano tutte le rifiniture interne, gli infissi, e l’impianto di riscaldamento).

Grazie

Salve, a mio avviso si tratta di un condominio minimo formato da 6 unità immobiliari. E’ possibile accedere al superbonus ma a mio avviso occorre verificare la situazione dell’appartamento in fase di costruzione che, secondo me, è in una categoria catastale F3 e non F2 (il superbonus non è previsto per gli F3).

Buongiorno, un condominio composto da varie tipologie di unità immobiliari, misto, ovvero alcune unità risultano in proprietà ed altre in affitto, perchè facenti capo ad un Istituto Case popolari, il quale condominio non risulta in toto con le prescritte certificazioni di conformità edilizia ed agibilità per le u.i. che lo compongono, può fruire del superbonus 110%?

Grazie del riscontro.

Per una stessa unità abitativa per la quale si intende procedere nell’utilizzo dei benefici del superbonus per la parte energetica ed il sismabonus, bisogna procedere in una sola pratica o in due distinte pratiche?

Salve, è possibile fare un’unica pratica edilizia ma è necessario tenere separata la documentazione fiscale.

salve vorrei sapere i cappotti fatti con i silicati con spessore da 3 millimetri passano con il super bonus dell110% grazie

Salve, 3 millimetri di spessore sono assolutamente insufficienti per un cappotto termico dato che non permettono di ottenere le trasmittanze previste dalla norma. A meno di non usare materiali molto performanti e molto costosi (come ad esempio l’aerogel che ha un lambda di 0,015 W/mK o le resine fenoliche che hanno un lambda di circa 0,020 W/mK o pannelli sottovuoto che prevedono comunque una posa alquanto complessa) non è possibile realizzare un intervento di cappotto termico con bassi spessori (che corrispondono comunque ad alcuni centimetri di spessore).

Sono proprietaria di 1/6 di una villetta. Posso usufruire del bonus fiscale 110% anche se gli altri 5/6 non sono d’accordo. Premetto che in questa abitazione luce, acqua, gas e riscaldamento non sono a me intestati ma intestati agli altri 5/6.

Salve, ma lei intende fare i lavori sono nella porzione di sua proprietà ?

Se così fosse, vale quanto precisato nella risposta che trova qui: interventi su un singolo appartamento in condominio

Ho una villetta uni-famigliare con il vespaio sotto il pavimento. Ho intenzione di fare il cappotto e il cambio degli infissi, devo fare anche l’isolamento del pavimento?

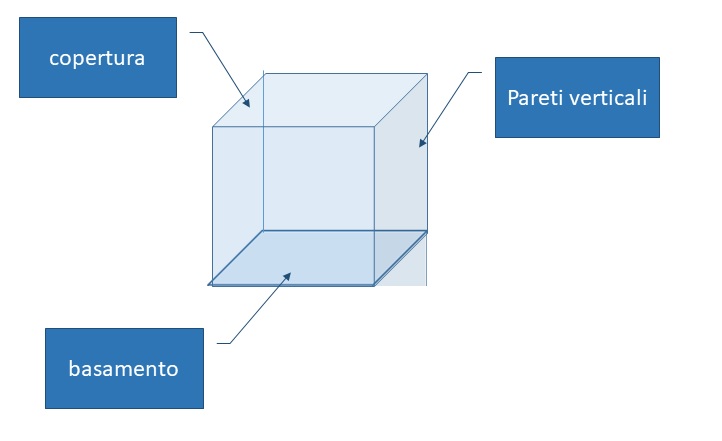

Salve, non necessariamente. Da un punto di vista normativo occorre che l’isolamento termico venga effettuato su almeno il 25% della superficie disperdente (pareti verticali, copertura, parete orizzontale controterra)

Casa unifamiliare con impianto fotovoltaico senza accumulo e caldaia tradizionale.

La sostituzione della caldaia con una a condensazione e l’aggiunta di un sistema di accumulo per l’impianto fotovoltaico sono 2 interventi sufficienti per accedere al superbonus 110% ?

Salve, premesso che occorre fare un approfondimento e dei calcoli precisi, non ritengo che gli interventi descritti possano permettere di migliorare di 2 livelli la classe energetica.

ho una villetta su tre livelli, tutta riscaldata e servita da servizi, pero due livelli sono agibili ma non abitabili, volevo sapere se posso rientrare nella detrazione del 110% se faccio il cappotto su tutta la villetta e la sostituzione degli infissi. grazie

Salve, le suggerisco di contattare un tecnico della sua zona che potrà, previo sopralluogo, valutare la situazione. Diciamo che l’agibilità è necessario che venga confermata a fine lavori per cui potrebbe valutare la realizzazione dei lavori ben sapendo che a fine lavori deve essere prodotta una Segnalazione Certificata di Agibilità (SCA).

Salve, per poter considerare il suo appartamento come “autonomo” occorre che sia, oltre all’ingresso autonomo, anche “funzionalmente indipendente”.

Vale a dire che deve avere 3 elementi su 4 non in comune con altri: acqua, luce, gas, impianto di riscaldamento.

Se così è allora può realizzare i lavori senza l’eventuale intervento di altri vicini.

I massimali sono quelli che trova sul nostro sito

Perfetto, ho 4 su 4 elementi non in comune con gli altri.

Grazie mille.

Buonasera

sono proprietario di un immobile con due appartamenti uno come prima casa uno come seconda casa, entrambi in categoria A2 e due pertinenza C6 per un totale di quattro immobili volevo sapere, in caso di PARZIALE demolizione e ricostruzione se i due C6 vengono considerati attinenze o usufruiscono di ecobonus proprio.

Grazie

Salve, La Guida per il Sismabonus dell’Agenzia delle Entrate precisa che (pagina 4): “Il limite di spesa riguarda il singolo immobile e le sue pertinenze unitariamente considerate, anche se accatastate separatamente. Gli interventi edilizi effettuati sulla pertinenza non hanno, infatti, un autonomo limite di spesa, ma rientrano nel limite previsto per l’unità abitativa di cui la pertinenza è al servizio.”

Buona sera, avrei bisogno di un chiarimento, una villetta unifamiliare di due piani tutta accatastata in categoria A2, con il piano terra già abitato e scaldato, il piano primo (accessibile tramite scala interna passante dall’appartamento al piano terra) invece è al rustico, può usufruire dell’ecobonus 110 almeno per il piano terra?

Grazie e buona serata